L’Agenzia delle Entrate ha risposto ad un quesito riguardante il credito d’imposta previsto per investimenti in beni strumentali nuovi.

I dubbi posti all’attenzione dell’Agenzia delle Entrate dalla società istante riguardano l’individuazione del momento di effettuazione degli investimenti ai fini dell’applicazione della disciplina del credito d’imposta in questione. La società istante ha stipulato con un’altra società un contratto, modificato con tre successivi contratti sottoscritti, rispettivamente, a giugno del 2019, a dicembre del 2019 ed a giugno del 2021, per la fornitura di un impianto.

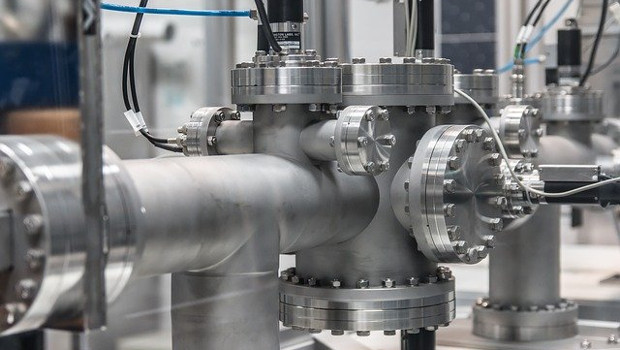

Il rapporto contrattuale prevede la fornitura di equipaggiamenti ed il montaggio e messa in funzione degli equipaggiamenti.

La consegna degli equipaggiamenti è stata programmata entro il 31 dicembre 2021 e comunque successivamente alla data del 30 giugno 2021. Le altre attività, dal montaggio fino al rilascio del certificato di collaudo finale, devono essere realizzate nel corso del 2022.

I contratti prevedono che la proprietà degli equipaggiamenti, così come i rischi connessi, si trasferiscono all’acquirente dal momento della consegna. E’ prevista come causa di risoluzione del contratto il ritardo nella consegna degli equipaggiamenti superiore a sei mesi per motivi imputabili al venditore. Sono, inoltre, individuate anche altre cause di risoluzione del contratto e la risoluzione opera con effetto immediato e retroattivo. Il venditore, entro due mesi dalla risoluzione, dovrà smontare e ritirare gli equipaggiamenti a sua esclusiva cura, rischio e spese e dovrà restituire all’acquirente il prezzo complessivo o la parte del prezzo già corrisposta, fermo restando l’obbligo di risarcire i danni all’acquirente.

Nel caso descritto nell’istanza di interpello, la società istante intende avvalersi del credito d’imposta per gli investimenti in beni strumentali nuovi previsto dalla Legge di Bilancio per il 2021, con riferimento ai beni acquistati che presenterebbero, secondo l’istante, le caratteristiche tecniche per essere ricompresi tra i beni strumentali indicati nell’elenco inserito nell’allegato A della Legge di Bilancio per il 2017.

Considerando le vicende descritte nell’istanza, e cioè che il contratto è stato sottoscritto nel 2019 con versamento di un acconto pari al 20 % al momento della prima sottoscrizione, che il contratto è stato poi modificato successivamente, che la consegna dei beni è avvenuta nel 2021 (dopo il 30 giugno 2021), che alcune attività previste nel contratto saranno svolte nel corso del 2022, in quale periodo deve considerarsi effettuato l’investimento?

L’Agenzia delle Entrate, nella Risposta n. 107 del 14 marzo 2022, ha ricordato che già la Legge di Bilancio per il 2020 ha riconosciuto un credito d’imposta alle imprese che, dal 1° gennaio 2020 e fino al 31 dicembre 2020, o entro il 30 giugno 2021 a condizione che, entro il 31 dicembre 2020, l’ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 % del costo di acquisto, effettuano investimenti in beni strumentali nuovi destinati a strutture produttive situate in Italia.

La Legge di Bilancio per il 2021 ha riconosciuto, poi, in misura rafforzata rispetto al precedente, un credito d’imposta alle imprese che effettuano investimenti in beni strumentali nuovi indicati nell’allegato A della Legge di Bilancio per il 2017, dal 16 novembre 2020 e fino al 31 dicembre 2021, o entro il 30 giugno 2022 a condizione che, entro il 31 dicembre 2021, il relativo ordine sia stato accettato dal venditore e sia avvenuto il pagamento di acconti nella misura almeno pari al 20 % del prezzo di acquisto.

Riguardo alla sovrapposizione temporale tra le due discipline, deve essere distinta l’ipotesi in cui, alla data del 15 novembre 2020 (ossia prima della decorrenza della disciplina prevista dalla Legge di Bilancio per il 2021), vi sia già stato un ordine vincolante relativo agli investimenti e vi sia stato il versamento di un acconto almeno pari al 20 % del costo di acquisto, dall’ipotesi in cui, alla data del 15 novembre 2020, queste condizioni non si siano verificate. Nella prima ipotesi, gli investimenti, purché completati entro il 30 giugno 2021, rimangono soggetti alla disciplina prevista dalla Legge di Bilancio per il 2020. Nella seconda ipotesi, invece, diviene applicabile la disciplina introdotta dalla Legge di Bilancio per il 2021.

Riguardo all’individuazione del momento di effettuazione degli investimenti, secondo quanto chiarito dall’Agenzia delle Entrate, l’imputazione degli investimenti al periodo di vigenza delle agevolazioni segue le regole generali della competenza. Pertanto, le spese di acquisto dei beni si considerano sostenute, per i beni mobili, alla data della consegna o della spedizione o, se diversa e successiva, alla data in cui si verifica l’effetto traslativo o costitutivo della proprietà o del diverso diritto reale.

Con riferimento al caso specifico descritto nell’istanza di interpello, l’Agenzia delle Entrate ha evidenziato che l’impegno contrattuale assunto dal fornitore degli equipaggiamenti non si esaurisce con la consegna dei beni, ma comprende ulteriori attività in favore dell’acquirente che, però, non assumono una rilevanza essenziale ai fini del completo adempimento degli obblighi contrattuali. Infatti, nel contratto, è previsto che il passaggio della proprietà, e dei relativi rischi, avvenga già a seguito della consegna dei beni.

Le parti contrattuali hanno voluto riconoscere alla consegna dei beni un ruolo preminente rispetto alle ulteriori attività che dovranno essere eseguite successivamente. Tali attività, anche se importanti ai fini del funzionamento dell’impianto, sono considerate dalle parti contrattuali come accessorie e secondarie rispetto alla consegna degli equipaggiamenti.

Pertanto, nel caso in questione, deve ritenersi di primaria importanza la consegna del bene mobile. Il momento di effettuazione dell’investimento coinciderà con la data di consegna dei beni e, quindi, dovrà essere individuato nel 2021, dopo il 30 giugno 2021. Non essendo stato effettuato l’investimento entro il 30 giugno 2021, non sarà più applicabile la disciplina prevista dalla Legge di Bilancio per il 2020, anche se l’ordine è stato accettato ed un acconto del 20 % è stato versato entro il 15 novembre 2020.

Troverà applicazione il credito d’imposta per gli investimenti in beni strumentali nuovi previsto dalla Legge di Bilancio per il 2021.

Infine, per quanto riguarda le prestazioni accessorie alla consegna degli equipaggiamenti, seguendo sempre le regole generali della competenza, si può sostenere che le relative spese di acquisizione delle prestazioni di servizi devono considerarsi sostenute alla data in cui tali prestazioni sono ultimate.