E’ stata pubblicata nella Gazzetta Ufficiale del 2 dicembre 2016 la Legge di conversione del Decreto Legge n. 193 del 22 ottobre 2016 (cosiddetto “Decreto fiscale”). Il “Decreto fiscale”, quindi, è legge a tutti gli effetti.

Ricordiamo alcune novità introdotte con tale provvedimento:

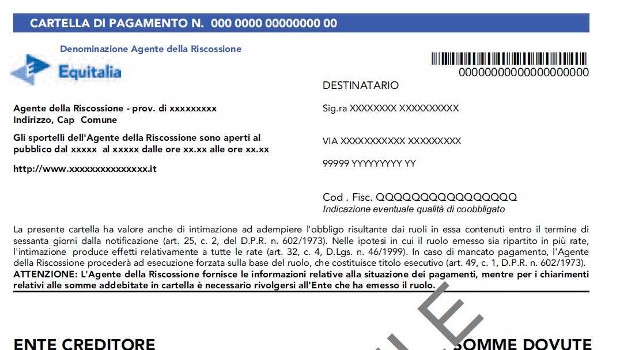

- a partire dal 1° luglio 2017, Equitalia sarà soppressa (articolo 1, Decreto Legge n. 193/2016). Da tale data, l’esercizio delle funzioni relative alla riscossione nazionale verrà attribuito all’Agenzia delle Entrate e sarà svolto da un apposito ente pubblico economico, denominato “Agenzia delle Entrate – Riscossione” che opererà come ente strumentale dell’Agenzia delle Entrate, sottoposto all’indirizzo ed alla vigilanza del Ministro dell’economia e delle finanze. L’ente strumentale potrà anche svolgere attività di riscossione delle entrate tributarie o patrimoniali dei Comuni e delle Province e delle società da essi partecipate. Il Direttore dell’Agenzia delle Entrate sarà anche il Presidente dell’ente strumentale in questione e farà parte del comitato di gestione dell’ente, insieme ad altri due componenti nominati dall’Agenzia delle Entrate tra i propri dirigenti.

- per quanto riguarda il sistema di riscossione locale, gli enti locali potranno continuare ad avvalersi di Equitalia per la riscossione delle proprie entrate fino alla data del 30 giugno 2017. Poi, a decorrere dal 1° luglio 2017, gli enti locali potranno deliberare di affidare al nuovo soggetto preposto alla riscossione nazionale le attività di accertamento, liquidazione e riscossione, spontanea e coattiva, delle entrate tributarie o patrimoniali proprie e delle società da essi partecipate (articolo 2, Decreto Legge n. 193/2016).

- dal 1° gennaio 2017, sarà abolita la comunicazione del cosiddetto “spesometro”, ma dovranno essere osservati due nuovi adempimenti tributari con cadenza trimestrale. In primo luogo, in riferimento alle operazioni rilevanti ai fini Iva, i soggetti passivi dovranno trasmettere all’Agenzia delle Entrate, entro l’ultimo giorno del secondo mese successivo ad ogni trimestre, i dati di tutte le fatture emesse nel trimestre di riferimento e di quelle ricevute e registrate, comprese le bollette doganali, ed i dati delle relative variazioni (nuovo articolo 21 del Decreto Legge n. 78 del 31 maggio 2010, introdotto dall’articolo 4 del Decreto Legge n. 193/2016). La comunicazione relativa al secondo trimestre dovrà essere effettuata entro il 16 settembre e quella relativa all’ultimo trimestre entro il mese di febbraio. Per il primo anno di applicazione, la comunicazione relativa al primo semestre dovrà essere effettuata entro il 25 luglio 2017. Inoltre, i soggetti passivi Iva dovranno trasmettere, negli stessi termini e con le medesime modalità della comunicazione suddetta, una comunicazione dei dati contabili riepilogativi delle liquidazioni periodiche dell’Iva (nuovo articolo 21-bis del Decreto Legge n. 78 del 31 maggio 2010, introdotto dall’articolo 4 del Decreto Legge n. 193/2016). La comunicazione dovrà essere presentata anche nell’ipotesi di liquidazione con un credito. Sono esonerati dalla presentazione della comunicazione soltanto i soggetti passivi non obbligati alla presentazione della dichiarazione annuale Iva o all’effettuazione delle liquidazioni periodiche, sempre che, nel corso dell’anno, non vengano meno le condizioni di esonero. Quando dai controlli eseguiti dall’Agenzia delle Entrate emergerà un risultato diverso rispetto a quello comunicato dal contribuente, quest’ultimo sarà informato dell’anomalia con modalità che verranno definite con un successivo Provvedimento del Direttore dell’Agenzia delle Entrate. Il contribuente potrà fornire dei chiarimenti o segnalare degli eventuali dati ed elementi non considerati o valutati erroneamente oppure potrà versare quanto dovuto avvalendosi dell’istituto del ravvedimento operoso.

- Ai soggetti in attività nel 2017, al fine di osservare i nuovi adempimenti suddetti, ma anche ai soggetti che esercitano l’opzione per la fatturazione elettronica tra privati, è attribuito una sola volta, per l’adeguamento tecnologico, un credito d’imposta pari a 100 Euro (articolo 4 del Decreto Legge n. 193/2016). E’ precisato che tale credito d’imposta spetta ai soggetti che, nell’anno precedente a quello in cui il costo per l’adeguamento tecnologico è stato sostenuto, hanno realizzato un volume d’affari non superiore a 50.000 Euro. Il credito non concorre alla formazione del reddito ai fini delle imposte sui redditi e del valore della produzione ai fini dell’Irap, è utilizzabile esclusivamente in compensazione a decorrere dal 1° gennaio 2018, e deve essere indicato nella dichiarazione dei redditi relativa al periodo d’imposta nel quale è stato sostenuto il costo per l’adeguamento tecnologico e nelle dichiarazioni dei redditi relative ai periodi d’imposta successivi fino a quello nel quale se ne conclude l’utilizzo. A seguito delle modifiche introdotte al Decreto Legge n. 193/2016 in sede di conversione, oltre al credito d’imposta suddetto, è riconosciuto, per una sola volta, un ulteriore credito d’imposta di 50 Euro ai soggetti che esercitano anche l’opzione per la trasmissione per via telematica dei corrispettivi, entro il 31 dicembre 2017.

- Dal 1° gennaio 2017, saranno soppresse: la comunicazione dei dati relativi ai contratti stipulati dalle società di leasing e dagli operatori commerciali che svolgono attività di locazione e di noleggio; la comunicazione relativa agli acquisti intracomunitari di beni ed alle prestazioni di servizi ricevute da soggetti stabiliti in un altro Stato membro dell’Unione europea; la comunicazione delle operazioni con operatori economici situati in Paesi black list.

- La dichiarazione Iva dovrà essere trasmessa, per l’Iva dovuta per il 2016, nel mese di febbraio, e, per l’Iva dovuta negli anni successivi, tra il 1° febbraio ed il 30 aprile.

- A decorrere dal 1° aprile 2017, la memorizzazione elettronica e la trasmissione telematica dei dati dei corrispettivi saranno obbligatorie per i soggetti passivi che effettuano cessioni di beni o prestazioni di servizi tramite distributori automatici.

- A decorrere dal 1° gennaio 2018, l’emissione delle fatture relative alle cessioni di beni del valore complessivo, al lordo dell’Iva, superiore a 155 Euro, destinati all’uso personale o familiare, da trasportare nei bagagli personali al di fuori del territorio doganale dell’Unione Europea (fatture per il cosiddetto “tax free shopping“), dovrà essere effettuata dal cedente in modalità elettronica (articolo 4-bis del Decreto Legge n. 193/2016).