La campagna fiscale 2019 per i redditi conseguiti nel 2018 si è conclusa da poco più di un mese; in questo periodo, con modalità e scadenze diverse a seconda che si tratti di lavoratori dipendenti o di pensionati, stanno pervenendo gli accrediti in caso di liquidazione a favore del contribuente o comunque sono in corso le operazioni di conguaglio da parte del sostituto di imposta.

Accade frequentemente che il contribuente dopo aver trasmesso la dichiarazione 730 si accorga di qualche errore o incompletezza nelle informazioni trasmesse.

Questa situazione non pregiudica assolutamente la possibilità per il contribuente di correggere gli eventuali errori o infedele dichiarazione, sia che questi portino ad un ricalcolo a favore o a sfavore del contribuente.

A cambiare sono le modalità con cui si può procedere alla correzione dei dati già trasmessi in funzione anche della modalità di trasmissione della dichiarazione originale.

In tutti questi casi si parla di:

- 730 integrativo: quando il contribuente riscontra errori di compilazione o di calcolo

- 730 correttivo: quando il modello trasmesso è stato correttamente compilato ma il contribuente riscontra di aver dimenticato di esporre degli oneri deducibili o detraibili.

I motivi quindi che possono indurre il contribuente a presentare un modello che modifichi i dati contenuti nell’originaria dichiarazione possono essere sostanzialmente due:

- errore nell’indicazione dei dati;

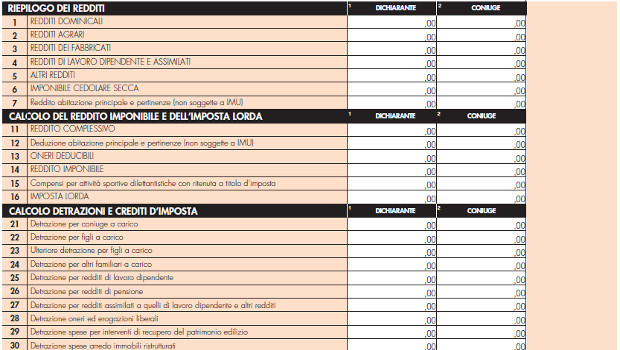

- omissioni nell’indicazione dei dati sia a livello reddituale (minori redditi dichiarati rispetto a quelli effettivamente conseguiti o maggiori redditi dichiarati rispetto a quelli effettivamente da dichiarare) o omissione nell’indicazione di oneri che possono dare diritto a deduzioni dal reddito imponibile (oneri deducibili da indicare nella Sezione II del Quadro E del modello 730) o che possono dare diritto a detrazioni di imposta (oneri detraibili da indicare nella Sezione I del Quadro E del modello 730).

La presentazione di un modello correttivo deve comunque essere evidenziata nel frontespizio del modello stesso laddove al secondo rigo, dopo l’indicazione del codice fiscale del contribuente, al secondo campo viene richiesto di barrare la casella in caso di 730 integrativo.

Le possibili situazioni che si possono verificare sono:

- i dati da integrare comportano un maggior credito, un minor debito o un’imposta invariata: in questo caso il contribuente potrà presentare entro il 25.10.2018 un nuovo modello 730 completo di tutte le sue parti. Nel frontespizio dovrà essere indicato il codice 1 nell’apposita casella “730 integrativo”. La presentazione, anche nel caso di originaria trasmissione diretta da parte del contribuente per mezzo del sito web e di utilizzo del modello precompilato, dovrà avvenire necessariamente mediante intervento di Caf o di Professionista abilitato alla trasmissione delle dichiarazioni 730.

- I dati da integrare o correggere riguardano esclusivamente il sostituto di imposta: il contribuente che si accorge di non aver fornito tutti i dati utili all’identificazione corretta del sostituto che effettuerà il conguaglio o di averli forniti in modo inesatto può presentare entro il 25 ottobre un nuovo modello 730 per integrare e/o correggere tali dati. In questo caso dovrà indicare il codice 2 nella relativa casella “730 integrativo” presente nel frontespizio oltre che indicare nell’apposita sezione dedicata al Sostituto di imposta i dati corretti e completi del sostituto di imposta che dovrà effettuare il conguaglio. Generalmente in questo caso l’eventuale sostituto di imposta erroneamente indicato nell’originaria dichiarazione presentata avrà opposto il diniego al rimborso in quanto non di propria competenza.

- I dati oggetto di dichiarazione integrativa riguardano sia il sostituto di imposta sia dati reddituali o oneri deducibili o detraibili dai quali scaturiscono un maggior importo a credito, un minor debito oppure un’imposta invariata. In entrambi i casi il contribuente potrà presentare entro il 25 ottobre un nuovo modello 730 per integrare e/o correggere questi dati, indicando il codice 3 nella relativa casella “730 integrativo” presente nel frontespizio.

Come detto, le correzioni saranno possibili, con l’invio di un nuovo 730 entro il 25.10.2019; passato questo termine il contribuente che avesse la necessità di apportare delle modifiche, correttive o integrative, rispetto all’originario 730, dovrà necessariamente presentare, nei termini ordinari e quindi entro il 30.09.2019, telematicamente, il modello Redditi PF 2019 redditi anno 2018, provvedendo contestualmente anche al ravvedimento operoso delle eventuali imposte non versate.

Analogamente il contribuente dovrà risolversi a presentare il modello Dichiarazione Redditi PF 2019 anno 2018 anche nel caso in cui si accorga di non aver fornito tutti gli elementi da indicare nella dichiarazione e la dichiarazione integrativa o rettificativa comporti un minor credito o un maggior debito.

I termini in questo caso saranno quelli ordinariamente previsti per la trasmissione della dichiarazione dei redditi e quindi, entro il 31.10.2019 con invio telematico.

Come precisato anche dalle istruzioni ministeriale del modello 730, la presentazione di una dichiarazione integrativa non sospende le procedure avviate con la consegna del modello 730 e, quindi, non fa venir meno l’obbligo da parte del datore di lavoro o dell’ente pensionistico di effettuare i rimborsi o trattenere le somme dovute in base al modello 730.

Questo significa che il sostituto di imposta dovrà comunque procedere alle operazioni di conguaglio sulla base delle risultanze della liquidazione del modello 730-4 e di tali operazioni compiute il Caf al quale il contribuente si rivolge per la presentazione del 730 integrativo o correttivo dovrà tenerne debito conto al fine di non duplicare i rimborsi o i versamenti.

Nel caso in cui si andasse oltre ai tempi sopra indicati resta ancora un’ultima possibilità per regolarizzare la posizione dichiarativa del contribuente, ovvero presentare il modello Redditi 2019 entro il 31 dicembre del 5^ anno successivo a quello di presentazione del 730 oggetto di correzione.

Il termine è quindi fissato al 31.12.2014; in questo caso occorrerà barrare la casella “dichiarazione integrativa (art. 2 comma 8 Ter del D.P.R. 322/98) del frontespizio del modello dichiarativo stesso.

Nel caso di dichiarazione integrativa a favore del contribuente (che evidenzia quindi un maggior credito) il rimborso avverrà direttamente a cura dell’Agenzia delle Entrate o in alternativa potrà essere utilizzato in compensazione con altre imposte a partire dal 01.01 dell’anno successivo a quello di presentazione della dichiarazione integrativa.

Per richiedere una consulenza professionale, scrivi alla Redazione