A cura del Dott. Alessio Scaglia

La tutela del patrimonio familiare è divenuto, ormai, un argomento di particolare attenzione nel dibattito dottrinale e giurisprudenziale; peraltro, anche l’applicazione da parte degli operatori economici è ormai sempre più crescente. La congiuntura economica e il timore che l’esposizione debitoria di uno (o di entrambi) i coniugi possa pregiudicare la sicurezza patrimoniale della famiglia induce le coppie di oggi a cercare soluzioni giuridico-economiche che consentano loro di rendere sicuri taluni beni, asservendoli esclusivamente al soddisfacimento dei bisogni familiari.

Per valutare accuratamente la convenienza della costituzione di un fondo patrimoniale, tuttavia, è bene porre una particolare attenzione ai profili tributari che incidono sulle operazioni economiche da porre in essere.

Nel presente articolo, dopo aver tratteggiato per sommi capi la disciplina civilistica dell’istituto in esame, si cercherà di delineare il quadro impositivo gravante sull’istituto in esame sia per quanto concerne l’imposizione diretta sia per quanto riguarda l’imposizione indiretta.

Nozioni generali

Ai sensi dell’art. 167 del Codice civile, ognuno dei coniugi (o anche uno solo di essi) o un terzo estraneo al nucleo familiare possono costituire un fondo patrimoniale destinando determinati beni al soddisfacimento dei bisogni della famiglia. Qualora il fondo patrimoniale sia costituito da un terzo soggetto, la disposizione può essere contenuta all’interno di un testamento.

I beni che possono formare l’oggetto del fondo patrimoniale, come partitamente individuati dalla norma, sono:

– beni immobili: per esempio l’abitazione principale dei coniugi;

– beni mobili iscritti in pubblici registri: per esempio automobili, imbarcazioni o aeromobili;

– titoli di credito: come azioni o obbligazioni. Si devono escludere i titoli di credito non nominativi. La norma, infatti, prevede che essi debbano essere vincolati rendendoli nominativi con annotazione del vincolo o in altro modo idoneo.

Attenzione: L’elencazione contenuta nell’art. 167 c.c., secondo l’opinione dottrinale prevalente, è da considerarsi tassativa al fine di assicurare le esigenze pubblicitarie correlate al fondo patrimoniale.

È ammesso, inoltre, che nel fondo patrimoniale vengano conferiti beni futuri, come per esempio immobili da costruire a condizione che tali beni siano sufficientemente determinati. Tale facoltà, però, trova un limite nell’art. 771 c.c. qualora la costituzione del fondo patrimoniale avvenga da parte di uno solo dei coniugi o di un terzo con spirito di liberalità. La norma appena citata, infatti, prevede testualmente che: “La donazione non può comprendere che i beni presenti del donante. Se comprende beni futuri è nulla rispetto a questi, salvo che si tratti di frutti non ancora separati”.

Con riguardo alla proprietà dei beni costituenti il fondo patrimoniale, la legge prevede che questa spetti ad entrambi i coniugi, fatta salva la diversa volontà indicata nell’atto di costituzione (art. 168, c. 1, c.c.) ed i frutti dei beni oggetto del fondo devono essere impiegati per il soddisfacimento dei bisogni della famiglia. Per quanto concerne, invece, l’amministrazione dei beni che sono stati conferiti nel fondo patrimoniale, il Codice civile fa rinvio alle norme dettate per l’amministrazione della comunione legale, pertanto:

– l’amministrazione dei beni e la rappresentanza in giudizio per i relativi atti spettano disgiuntamente ad entrambi i coniugi;

– gli atti eccedenti l’ordinaria amministrazione, la stipula di contratti con i quali si concedono o si acquistano diritti personali di godimento nonché la rappresentanza in giudizio per le relative azioni spettano congiuntamente ad entrambi i coniugi;

– nel caso in cui uno dei coniugi non presti il proprio consenso per il compimento di uno degli atti di cui al punto precedente, l’altro coniuge può rivolgersi al giudice per ottenere l’autorizzazione al compimento dell’atto, a condizione che questo sia necessario all’interesse della famiglia;

– se uno dei coniugi è lontano o vi è un altro impedimento all’amministrazione congiunta e non vi è una procura risultante ad atto pubblico o scrittura privata autenticata, l’altro coniuge può compiere gli atti per i quali è richiesto il consenso di entrambi i coniugi previa autorizzazione del giudice, che può stabilire eventuali cautele.

COSTITUZIONE E CESSAZIONE

Il fondo patrimoniale, come anticipato, può essere realizzato da uno o da entrambi i coniugi e, anche, da un terzo soggetto. La costituzione è effettuata mediante:

– atto tra vivi: in questa ipotesi si versa all’interno delle convenzioni matrimoniali (art. 162 c.c.) e, pertanto, la forma da attribuire al negozio istitutivo è quella dell’atto pubblico. Se la costituzione avviene da parte del terzo, la realizzazione del fondo si perfeziona con l’accettazione dei coniugi che può essere fatta con atto pubblico posteriore;

– disposizione testamentaria: in questo caso solo il terzo ha la possibilità di ricorrere a questa modalità di costituzione del fondo che avviene mediante l’istituzione di erede (in particolare, si tratterebbe di una istituzione di erede ex re certa), oppure con un legato. Resta inteso che l’attribuzione patrimoniale può avvenire solamente nei limiti della quota disponibile di eredità.

Non essendo previsti limiti temporali per la costituzione del fondo, è possibile che questo venga costituito anche in costanza di matrimonio.

La legge individua, invece, delle specifiche ipotesi di cessazione del fondo patrimoniale (art. 171 c.c.). Esso, infatti, termina in seguito:

– all’annullamento del matrimonio;

– alla declaratoria di nullità in caso di matrimonio putativo;

– allo scioglimento del matrimonio;

– alla cessazione degli effetti civili del matrimonio.

Attenzione: La separazione personale tra coniugi non determina la cessazione del fondo patrimoniale.

Nell’ipotesi di cessazione del fondo patrimoniale in assenza di prole, si applicano le disposizioni dettate per lo scioglimento della comunione legale (art. 191-197 C.c).

Attenzione: In presenza di figli minori il fondo dura sino al compimento della maggiore età dell’ultimo figlio. In tali casi, però, su istanza di chi vi abbia interesse, il giudice può dettare le norme per l’amministrazione del fondo nonché attribuire ai figli il godimento o la proprietà di una quota dei beni del fondo, una volta valutate le condizioni economiche dei genitori e dei figli e ogni altra circostanza rilevante (art. 171 c.c.).

Per quanto concerne i vincoli che derivano dalla costituzione di un fondo patrimoniale, la disposizione civilistica prevede che, in assenza di specifica pattuizione contenuta nell’atto istitutivo, non sia possibile alienare, ipotecare, dare in pegno o comunque vincolare i beni oggetto del fondo patrimoniale (art. 169 c.c.). Qualora, però, vi sia la presenza di figli minori, per il compimento dei citati atti dispositivi è sempre necessaria l’autorizzazione del giudice.

Attenzione: Tale procedimento rientra tra quelli della volontaria giurisdizione i quali si svolgono in camera di consiglio. La norma, inoltre, impone che il giudice adotti il provvedimento di autorizzazione a condizione che si tratti di un caso di necessità o utilità evidente.

TUTELA

La tutela che offre il fondo patrimoniale è disciplinata dall’art. 170 c.c.. La norma prevede che non si possano compiere esecuzioni sui beni oggetto del fondo e sui frutti di essi per i “debiti che il creditore conosceva essere stati contratti per scopi estranei ai bisogni della famiglia”.

Attenzione: La consapevolezza che il creditore fosse a conoscenza che il debito era stato contratto per scopi estranei alla famiglia deve sussistere al momento del perfezionamento dell’obbligazione. La relativa prova deve essere fornita da chi si oppone all’esecuzione e può essere prodotta anche mediante il ricorso a presunzioni semplici a condizione, però, che, ai sensi dell’art. 2729 c.c., esse siano:

– gravi: la gravità consiste nell’elevato grado di attendibilità della presunzione. Per dirsi soddisfatto tale requisito, è sufficiente che il grado di probabilità in base al quale il fatto ignoto possa derivare dal fatto noto sia superiore al grado di probabilità per cui il fatto ignoto non possa derivare dal fatto noto;

– precise: si tratta di un requisito che mira ad assicurare la non equivocità della presunzione. In base a questa caratteristica devono essere considerati fallaci quei ragionamenti presuntivi dai quali si traggano conclusioni contraddittorie e non riferibili al fatto da provare in modo univoco;

– concordanti: il requisito della concordanza è il più controverso. L’interpretazione più diffusa legge nella norma la necessità che sulla medesima conclusione convergano una pluralità di presunzioni semplici, con ciò escludendo la possibilità di giustificare il ragionamento deduttivo laddove esso si basi su di una sola inferenza.

OBBLIGAZIONI PER LE QUALI I CREDITORI POSSONO SODDISFARSI AGGREDENDO IL FONDO PATRIMONIALE

Una volta chiarito per quali obbligazioni i beni del fondo patrimoniale non offrono alcuna garanzia, è opportuno delineare, invece, quali sono le obbligazioni per le quali i creditori possono soddisfarsi aggredendo il fondo patrimoniale.

Si tratta, ragionando a contrario, di tutte quelle obbligazioni assunte nell’interesse della famiglia. Volendo esemplificare, esse sono quelle che mirano a soddisfare :

– esigenze di mantenimento dei coniugi e dei figli minori;

– altre obbligazioni contratte per la stessa gestione del fondo: in questo caso, però, anche queste ultime devono essere assunte nell’interesse della famiglia, ossia devono essere destinate alla conservazione dei beni vincolati e alle esigenze che per tale conservazione possano sorgere.

Attenzione: La giurisprudenza prevalente ammette l’esperibilità dell’azione revocatoria ai sensi dell’art. 2901 c.c. nei confronti dell’atto di costituzione del fondo patrimoniale qualora ricorrano i presupposti previsti dalla norma. La Cassazione, infatti, ha avuto modo di chiarire che “Il negozio costitutivo del fondo patrimoniale, anche quando proviene da entrambi i coniugi, è atto a titolo gratuito, che può essere dichiarato inefficace nei confronti dei creditori a mezzo di azione revocatoria ordinaria” (Sentenza Cassazione Civile 17 gennaio 2007, n. 966). La finalità di questa apertura è quella di tutelare gli interessi dei creditori che possono essere pregiudicati dal compimento di un atto volto a sottrarre determinati beni dal patrimonio personale dei coniugi.

Fondo patrimoniale e tributi

Dopo aver ricostruito per sommi capi la disciplina civilistica dell’istituto in esame, si può procedere ad affrontare la parte relativa al trattamento tributario del fondo patrimoniale.

Per una più chiara trattazione si tratteranno distintamente il regime tributario relativo all’imposizione diretta e il regime tributario relativo all’imposizione indiretta. Per ciascuno dei suddetti regimi, inoltre, si opererà la distinzione per l’ipotesi in cui il fondo patrimoniale sia costituito da soggetti non imprenditori da quella in cui entrambi i coniugi (o almeno uno di essi) sia un imprenditore.

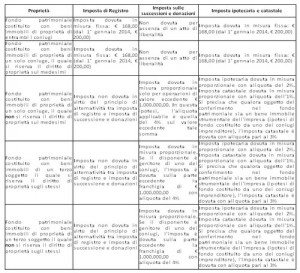

In conclusione, si riepilogheranno in una tabella riassuntiva le imposte indirette da pagare con la relativa quantificazione (ove possibile).

LE IMPOSTE DIRETTE

La prima forma impositiva diretta gravante sul fondo patrimoniale (o, per meglio dire, sui beni conferiti nel fondo patrimoniale) è, ovviamente, l’imposta sul reddito delle persone fisiche.

Ai sensi dell’art. 4, c. 1, lett. b), D.P.R. 22 dicembre 1986, n. 917, “i redditi dei beni che formano oggetto del fondo patrimoniale di cui agli artt. 167 e seguenti del codice civile sono imputati per metà del loro ammontare netto a ciascuno dei coniugi”.

L’imposizione diretta nel fondo patrimoniale costituito da coniugi non imprenditori

Attenzione: Qualora il fondo patrimoniale sia costituito da soggetti non imprenditori, qualunque sia la tipologia di bene conferito nel fondo, l’operazione è fiscalmente neutrale.

Come detto, secondo quanto previsto dalla norma, i redditi derivanti da immobili o beni mobili registrati conferiti nel fondo patrimoniale sono imputati per metà del loro ammontare netto a ciascun coniuge. Di seguito alcuni esempi:

– i coniugi costituiscono un fondo patrimoniale mediante il conferimento di un immobile locato. In questa ipotesi, il reddito derivante da tale immobile (costituito dalla maggiore somma tra il canone di locazione al netto della deduzione forfettaria del 5% e il reddito medio ordinario) è imputato per il 50% a ciascun coniuge che dovrà, pertanto, indicarlo nella propria dichiarazione dei redditi nel quadro dedicato ai redditi fondiari;

– nel caso di vendita di un immobile conferito nel fondo patrimoniale, l’eventuale plusvalenza realizzata sarà imputata per metà a ciascun coniuge e tale importo dovrà essere dichiarato nel quadro dedicato ai redditi diversi;

– qualora nel fondo patrimoniale sia conferito un bene mobile iscritto in un pubblico registro (per esempio un’automobile o un natante), l’eventuale reddito derivante da tale bene – si pensi, ancora, al canone di locazione – sarà imputato per metà a ciascun coniuge. Anche in tale ipotesi, il reddito dovrà essere dichiarato nel quadro relativo ai redditi diversi (art. 67, c. 1, lett. h), TUIR).

Merita di essere trattata separatamente l’imposizione reddituale gravante sulle partecipazioni sociali conferite nel fondo patrimoniale da parte di coniugi non imprenditori. Il principio dell’imputazione è lo stesso indicato in precedenza e, pertanto, gli utili derivanti dalle partecipazioni in società di capitali che formano oggetto del fondo patrimoniale sono imputati per metà del loro ammontare netto a ciascuno dei coniugi. Si possono quindi esemplificare le seguenti eventualità:

– gli utili derivanti da partecipazioni qualificate, a decorrere dal giorno in cui confluiscono nel fondo patrimoniale, concorrono a formare la base imponibile nella misura del 24,86% in capo a ciascun coniuge. Tale aliquota è desumibile dal combinato disposto degli artt. 4, c. 1, lett. b) e 47, TUIR e dall’art. 1, D.M. 2 aprile 2008;

Attenzione: Tale aliquota è ordinariamente stabilita nella misura del 49,72%. Tuttavia, per effetto della dimidiazione prevista dal citato art. 4, TUIR ciascun congiuge sconterà l’aliquota dimezzata nella misura su indicata.

– per quanto concerne gli utili derivanti da partecipazioni non qualificate, essi sono soggetti a ritenuta a titolo di imposta pari al 12,50%, ai sensi dell’art. 27, c. 1, D.P.R. 29 settembre 1973, n. 600;

– nel caso, invece, di cessione delle partecipazioni, il regime tributario è simile a quello esaminato in precedenza per le plusvalenze derivanti da cessione di immobili. L’eventuale plusvalenza, quindi, costituirà reddito diverso e sarà imputata in misura pari al 50% in capo a ciascun coniuge che la dovrà indicare nella propria dichiarazione dei redditi.

Attenzione: Tutte le esemplificazioni effettuate muovono dal presupposto che i beni conferiti nel fondo patrimoniale siano di proprietà di entrambi i coniugi. È bene evidenziare, però, che la disciplina tributaria non muta nemmeno nell’ipotesi in cui uno dei coniugi si riservi la proprietà esclusiva dei beni conferiti nel fondo ai sensi dell’art. 168, c. 1 c.c.. Infatti, l’art. 4, TUIR prescinde totalmente dalla proprietà del bene che produce il reddito e imputa quest’ultimo in misura eguale in capo a ciascun coniuge. Quanto ora esposto trova avvallo anche nella prassi dell’Agenzia delle Entrate che nella Circolare 4 giugno 2012, n. 20, in materia di cedolare secca sui canoni di locazione, ha precisato che il citato art. 4 del TUIR “stabilisce una disciplina specifica di imputazione dei redditi dei beni oggetto del fondo patrimoniale: in luogo della imputazione secondo le regole ordinarie, è previsto che il reddito sia attribuito ex lege in misura pari ad entrambi i coniugi, indipendentemente dalla circostanza che la costituzione del fondo sia avvenuta con il trasferimento del diritto di proprietà ovvero con la riserva di proprietà in capo all’originario proprietario, e quindi a prescindere dalla circostanza che ciascun coniuge sia titolare o meno di un diritto reale sul bene e dalla misura cui spetta detto diritto”.

L’imposizione diretta nel fondo patrimoniale costituito da coniugi di cui almeno uno sia imprenditore

Anche nell’ipotesi in cui uno o entrambi i coniugi che costituiscono il fondo patrimoniale siano imprenditori, trova applicazione la disciplina dettata dall’art. 4, TUIR in base alla quale i redditi derivanti dai beni oggetto del fondo patrimoniale sono imputati per metà del loro ammontare netto a ciascuno dei coniugi. Tuttavia, in queste ipotesi l’operazione non è fiscalmente neutrale e operano anche le particolari regole che disciplinano il reddito di impresa, contenute nel Titolo I, Capo VI, TUIR. Per tali motivi, procedendo ad una esemplificazione, si possono individuare le seguenti divergenze rispetto a quanto illustrato in precedenza:

– Fondo patrimoniale costituito da coniugi imprenditori mediante il conferimento di immobili o beni mobili iscritti in pubblici registri, rientranti nella categoria dei beni dell’impresa. Tale operazione implica che:

- per i beni merce: la destinazione del bene immobile ad uso personale comporta l’emersione di un ricavo, calcolato sulla base del valore normale del bene. Infatti, ai sensi dell’art. 57, TUIR “si comprende tra i ricavi di cui all’articolo 85 anche il valore normale dei beni ivi indicati destinati al consumo personale o familiare dell’imprenditore”;

- per i beni strumentali o comunque beni diversi da quelli di cui all’art. 85, c. 1, TUIR: la destinazione di un bene immobile ad uso personale comporta l’emersione di una plusvalenza, calcolata dalla differenza tra il valore normale del bene e il costo non ammortizzato dello stesso. Ciò si evince dal combinato disposto degli artt. 56, 58 c. 3, e 86, TUIR.

Attenzione: Nell’ipotesi in cui i coniugi decidano di cedere il bene immobile conferito nel fondo patrimoniale, la somma incassata per la vendita costituirebbe una plusvalenza e va imputata per il 50% in capo a ciascuno dei coniugi.

Come anticipato, i redditi derivanti dai beni su indicati, vengono imputati per metà del loro ammontare netto a ciascuno dei coniugi, in questo caso, però, secondo le regole che disciplinano la determinazione del reddito di impresa per le persone fisiche che detengono immobili o beni mobili iscritti nei pubblici registri nell’ambito della loro attività. Si pensi al caso in cui l’imprenditore edile costruisca una abitazione, la conferisca nel fondo patrimoniale e successivamente la conceda in locazione.

– Fondo patrimoniale costituito da coniugi imprenditori mediante il conferimento di partecipazioni in società di capitali. Tale operazione implica che:

- il conferimento di partecipazioni iscritte nel bilancio dell’impresa alla voce “attivo circolante” costituisce, in base al combinato disposto degli artt. 56 e 85, c. 2, TUIR, un ricavo calcolato sulla base del valore normale della partecipazione. Tale valore normale è determinato nel seguente modo:

- per le azioni, obbligazioni e altri titoli negoziati in mercati regolamentati italiani o esteri, in base alla media aritmetica dei prezzi rilevati nell’ultimo mese;

- per le altre azioni, per le quote di società non azionarie in proporzione al valore del patrimonio netto della società o ente, ovvero, per le società o enti di nuova costituzione, all’ammontare complessivo dei conferimenti;

- per le obbligazioni e gli altri titoli diversi da quelli indicati alle lettere a) e b), comparativamente al valore normale dei titoli aventi analoghe caratteristiche negoziati in mercati regolamentati italiani o esteri e, in mancanza, in base ad altri elementi determinabili in modo obiettivo.

La disciplina ora esposta è contenuta nell’art. 9, c. 4, TUIR.

- ii. il conferimento di partecipazioni iscritte in bilancio tra le immobilizzazioni finanziarie e che non soddisfino i requisiti previsti per le plusvalenze esenti, costituiscono una plusvalenza da calcolarsi sulla base della differenza tra il valore normale e il costo dei beni, ai sensi del combinato disposto degli artt. 56 e 86, c. 1, lett. c), TUIR.

Attenzione: Le plusvalenze esenti (o participation exemption) sono disciplinate dall’art. 87, TUIR, il quale recita: “Non concorrono alla formazione del reddito imponibile in quanto esenti nella misura del 95 per cento le plusvalenze realizzate e determinate ai sensi dell’articolo 86, commi 1, 2 e 3, relativamente ad azioni o quote di partecipazioni in società ed enti indicati nell’articolo 5, escluse le società semplici e gli enti alle stesse equiparate, e nell’articolo 73, comprese quelle non rappresentate da titoli, con i seguenti requisiti:

a) ininterrotto possesso dal primo giorno del dodicesimo mese precedente quello dell’avvenuta cessione considerando cedute per prime le azioni o quote acquisite in data più recente;

b) classificazione nella categoria delle immobilizzazioni finanziarie nel primo bilancio chiuso durante il periodo di possesso;

c) residenza fiscale della società partecipata in uno Stato o territorio diverso da quelli a regime fiscale privilegiato di cui al decreto ministeriale emanato ai sensi dell’articolo 167, comma 4, o, alternativamente, l’avvenuta dimostrazione, a seguito dell’esercizio dell’interpello secondo le modalità del comma 5, lettera b), dello stesso articolo 167, che dalle partecipazioni non sia stato conseguito, sin dall’inizio del periodo di possesso, l’effetto di localizzare i redditi in Stati o territori in cui sono sottoposti a regimi fiscali privilegiati di cui al predetto decreto ministeriale;

d) esercizio da parte della società partecipata di un’impresa commerciale secondo la definizione di cui all’articolo 55. Senza possibilità di prova contraria si presume che questo requisito non sussista relativamente alle partecipazioni in società il cui valore del patrimonio è prevalentemente costituito da beni immobili diversi dagli immobili alla cui produzione o al cui scambio è effettivamente diretta l’attività dell’impresa, dagli impianti e dai fabbricati utilizzati direttamente nell’esercizio d’impresa. Si considerano direttamente utilizzati nell’esercizio d’impresa gli immobili concessi in locazione finanziaria e i terreni su cui la società partecipata svolge l’attività agricola”.

Tutti questi requisiti, ai sensi del secondo comma della norma citata, devono sussistere ininterrottamente, al momento del realizzo, almeno dall’inizio del terzo periodo d’imposta anteriore al realizzo stesso.

Quanto sinora esposto concerne il regime tributario relativo al conferimento di partecipazioni sociali all’interno del fondo patrimoniale. Occorre ora esaminare il trattamento che la legge fiscale riserva agli utili derivanti dalle partecipazioni in società di capitali che formano oggetto di fondo patrimoniale.

Anche in questo caso, ai sensi dell’art. 4, c. 1, lettera b), TUIR, gli utili derivanti dalle citate partecipazioni sono imputati per metà del loro ammontare netto a ciascuno dei coniugi. Da ciò si desume che:

– gli utili derivanti da partecipazioni qualificate concorrono a formare la base imponibile nella misura del 24,86% in capo a ciascun coniuge, nell’esercizio in cui sono percepiti. Tale aliquota è desumibile dal combinato disposto degli artt. 4, c. 1, lett. b) e 59, TUIR e dall’art. 1, D.M. 2 aprile 2008;

Attenzione: Tale aliquota è ordinariamente stabilita nella misura del 49,72%. Tuttavia, per effetto della dimidiazione prevista dal citato art. 4, TUIR ciascun congiuge sconterà l’aliquota dimezzata nella misura su indicata.

– per quanto concerne gli utili derivanti da partecipazioni non qualificate, essi sono soggetti a ritenuta a titolo di imposta pari al 12,50%, ai sensi dell’art. 27, c. 1, D.P.R. 29 settembre 1973, n. 600.

– nel caso, invece, di cessione delle partecipazioni, il regime tributario è simile a quello esaminato in precedenza per le plusvalenze derivanti da cessione di immobili. L’eventuale plusvalenza, quindi, costituirà reddito diverso e sarà imputata in misura pari al 50% in capo a ciascun coniuge che la dovrà indicare nella propria dichiarazione dei redditi.

Occorre ora esaminare la disciplina operante nelle ipotesi di cessazione del fondo patrimoniale ai sensi dell’art. 171 C.c.. La normativa tributaria è contenuta sempre nel succitato art. 4, TUIR. La legge prevede che i redditi dei beni che rimangono destinati al fondo vengono imputati per l’intero ammontare al coniuge superstite o a quello cui sia stata esclusivamente attribuita l’amministrazione del fondo.

Attenzione: La norma ora citata si applica tanto ai coniugi non imprenditori quanto ai coniugi di cui almeno uno sia imprenditore, non essendo prevista alcuna differenza sulla base delle qualifiche soggettive.

Fondo patrimoniale e imposta municipale propria.

Qualora nel fondo patrimoniale vengano conferiti beni immobili, vi è una seconda forma impositiva da prendere in considerazione: si tratta dell’imposta municipale propria di cui agli artt. 8 e 9, D. Lgs. 14 marzo 2011, n. 23 e art. 13, D.L. 6 dicembre 2011, n. 201, convertito con modificazioni dalla L. 22 dicembre 2011, n. 214.

La disciplina della nuova forma impositiva sugli immobili (che, si rammenta, è sostitutiva dell’IRPEF sui redditi fondiari e relative addizionali e dell’imposta comunale sugli immobili, in relazione ai beni immobili non locati), individua quale presupposto del tributo il possesso di beni immobili e attribuisce la soggettività passiva al proprietario del bene o al titolare di altro diritto reale sullo stesso. Nel caso di locazione finanziaria o concessione demaniale, la soggettività passiva è attribuita rispettivamente al locatario e al concessionario.

È possibile esemplificare le regole che disciplinano la soggettività passiva del tributo municipale qualora i beni immobili vengano conferiti nel fondo patrimoniale:

– la regola generale dettata dall’art. 168 c.c. prevede che la proprietà dei beni immobili costituenti il fondo patrimoniale spetti ad entrambi i coniugi. In tale ipotesi, quindi, l’imposta municipale propria sarà pagata dai coniugi in ragione della quota di possesso spettante a ciascuno;

– la disciplina civilistica, tuttavia, consente al coniuge (o al terzo) di riservarsi la proprietà del bene conferito nel fondo patrimoniale. In questa ipotesi, egli resterà l’unico soggetto passivo del tributo municipale;

– una terza possibilità è quella per cui il coniuge (o il terzo) che conferisce l’immobile nel fondo patrimoniale costituisca su di esso, e in favore del proprio consorte, un diritto reale di godimento (come per l’esempio l’usufrutto). In queste ipotesi, la soggettività passiva passa dal titolare del diritto di proprietà in capo al titolare del diritto di usufrutto, il quale sarà l’unico soggetto tenuto al pagamento del tributo.

Da quanto detto si evince un potenziale contrasto tra i princìpi dettati in materia di imposte sul reddito e quelli sulla soggettività passiva ai fini IMU. Un’esemplificazione può aiutare a delineare la problematica.

Si supponga che uno dei coniugi sia proprietario di un fabbricato diverso da quello adibito ad abitazione principale. Si supponga, altresì, che tale immobile venga conferito nel fondo patrimoniale ma che il coniuge si riservi l’intera proprietà dello stesso. Infine, si assuma che tale immobile non sia concesso in locazione.

Prendendo in considerazione la disciplina dettata in materia di imposte sui redditi, astrattamente, i due coniugi dovrebbero dichiarare il reddito fondiario di tale immobile in ragione del 50% ciascuno.

Con l’introduzione dell’imposta municipale propria, tuttavia, la questione muta radicalmente. Il tributo municipale, infatti, è sostitutivo dell’IRPEF sui redditi fondiari e, pertanto, il coniuge che si è riservato la proprietà sarà l’unico tenuto al pagamento dell’imposta con la conseguenza che l’altro coniuge non dovrà dichiarare la quota di reddito fondiario di propria spettanza.

Ovviamente, nel caso inverso in cui il coniuge si sia riservato la proprietà, ma abbia, altresì, costituito un diritto reale di godimento in favore dell’altro coniuge, solo questi sarà tenuto a pagare il tributo municipale (sostitutivo anche dell’IRPEF sul reddito fondiario) e il consorte che ha conferito il bene andrà esente da imposizione sul reddito fondiario del bene.

LE IMPOSTE INDIRETTE NEL FONDO PATRIMONIALE AVENTE AD OGGETTO BENI IMMOBILI

Per quanto riguarda, infine, l’imposizione indiretta di un fondo patrimoniale che abbia ad oggetto beni immobili, i tributi da considerare sono:

– imposta di registro: questa si applica per la registrazione (obbligatoria o volontaria) dell’atto con cui viene trasferita la proprietà del bene. La disciplina del tributo è contenuta nel D.P.R. 26 aprile 1986, n. 131. È opportuno ricordare che, ai sensi dell’art. 25 del decreto appena citato, esiste il principio di alternatività tra imposta di registro e imposta sulle donazioni e successioni, pertanto ove si applica quest’ultima non è dovuta l’imposta di registro;

– imposta sulle donazioni e sulle successioni: il presupposto è il trasferimento di beni e diritti a titolo gratuito mediante atti inter vivos o mortis causa. La disciplina è contenuta nel D. Lgs. 31 ottobre 1990, n. 346. Questa imposta, tuttavia, è dovuta qualora le attribuzioni effettuate siano di valore superiore ad € 1.000.000,00. In questi casi, sulla somma eccedente tale soglia si applica l’imposta con un’aliquota del 4%, se l’atto di disposizione è effettuato in favore del coniuge o di altri parenti in linea retta. Quanto ora riportato è stato precisato dall’Agenzia delle Entrate nella Circolare 7 ottobre 2011, n. 44.

Attenzione: L’Amministrazione ha avuto modo di chiarire, altresì, che qualora nel fondo patrimoniale siano conferiti beni immobili mediante atti di liberalità il cui valore sia inferiore alla soglia di € 1.000.000,00, non è comunque dovuta nemmeno l’imposta di registro in misura fissa, superando in questo modo quanto contrariamente stabilito con Circolare 22 gennaio 2008, n. 3.

– imposte ipotecaria e catastale: queste due forme impositive sono previste dal D. Lgs. 31 ottobre 1990, n. 347. Il presupposto dell’imposta ipotecaria è dato dal compimento delle formalità di trascrizione, iscrizione, rinnovazione e annotazione eseguite nei pubblici registri immobiliari, in forza di atti di compravendita, donazione, successione, iscrizioni ipotecarie e costituzioni di usufrutto o altri diritti reali. L’imposta catastale, invece, ha quale presupposto la realizzazione delle volture catastali da effettuarsi in caso di atti di compravendita, donazione, successione.

La tutela del patrimonio familiare è divenuto, ormai, un argomento di particolare attenzione nel dibattito dottrinale e giurisprudenziale; peraltro, anche l’applicazione da parte degli operatori economici è ormai sempre più crescente. La congiuntura economica e il timore che l’esposizione debitoria di uno (o di entrambi) i coniugi possa pregiudicare la sicurezza patrimoniale della famiglia induce le coppie di oggi a cercare soluzioni giuridico-economiche che consentano loro di rendere sicuri taluni beni, asservendoli esclusivamente al soddisfacimento dei bisogni familiari.

Per valutare accuratamente la convenienza della costituzione di un fondo patrimoniale, tuttavia, è bene porre una particolare attenzione ai profili tributari che incidono sulle operazioni economiche da porre in essere.

Nel presente articolo, dopo aver tratteggiato per sommi capi la disciplina civilistica dell’istituto in esame, si cercherà di delineare il quadro impositivo gravante sull’istituto in esame sia per quanto concerne l’imposizione diretta sia per quanto riguarda l’imposizione indiretta.

Nozioni generali

Ai sensi dell’art. 167 del Codice civile, ognuno dei coniugi (o anche uno solo di essi) o un terzo estraneo al nucleo familiare possono costituire un fondo patrimoniale destinando determinati beni al soddisfacimento dei bisogni della famiglia. Qualora il fondo patrimoniale sia costituito da un terzo soggetto, la disposizione può essere contenuta all’interno di un testamento.

I beni che possono formare l’oggetto del fondo patrimoniale, come partitamente individuati dalla norma, sono:

– beni immobili: per esempio l’abitazione principale dei coniugi;

– beni mobili iscritti in pubblici registri: per esempio automobili, imbarcazioni o aeromobili;

– titoli di credito: come azioni o obbligazioni. Si devono escludere i titoli di credito non nominativi. La norma, infatti, prevede che essi debbano essere vincolati rendendoli nominativi con annotazione del vincolo o in altro modo idoneo.

Attenzione: L’elencazione contenuta nell’art. 167 c.c., secondo l’opinione dottrinale prevalente, è da considerarsi tassativa al fine di assicurare le esigenze pubblicitarie correlate al fondo patrimoniale.

È ammesso, inoltre, che nel fondo patrimoniale vengano conferiti beni futuri, come per esempio immobili da costruire a condizione che tali beni siano sufficientemente determinati. Tale facoltà, però, trova un limite nell’art. 771 c.c. qualora la costituzione del fondo patrimoniale avvenga da parte di uno solo dei coniugi o di un terzo con spirito di liberalità. La norma appena citata, infatti, prevede testualmente che: “La donazione non può comprendere che i beni presenti del donante. Se comprende beni futuri è nulla rispetto a questi, salvo che si tratti di frutti non ancora separati”.

Con riguardo alla proprietà dei beni costituenti il fondo patrimoniale, la legge prevede che questa spetti ad entrambi i coniugi, fatta salva la diversa volontà indicata nell’atto di costituzione (art. 168, c. 1, c.c.) ed i frutti dei beni oggetto del fondo devono essere impiegati per il soddisfacimento dei bisogni della famiglia. Per quanto concerne, invece, l’amministrazione dei beni che sono stati conferiti nel fondo patrimoniale, il Codice civile fa rinvio alle norme dettate per l’amministrazione della comunione legale, pertanto:

– l’amministrazione dei beni e la rappresentanza in giudizio per i relativi atti spettano disgiuntamente ad entrambi i coniugi;

– gli atti eccedenti l’ordinaria amministrazione, la stipula di contratti con i quali si concedono o si acquistano diritti personali di godimento nonché la rappresentanza in giudizio per le relative azioni spettano congiuntamente ad entrambi i coniugi;

– nel caso in cui uno dei coniugi non presti il proprio consenso per il compimento di uno degli atti di cui al punto precedente, l’altro coniuge può rivolgersi al giudice per ottenere l’autorizzazione al compimento dell’atto, a condizione che questo sia necessario all’interesse della famiglia;

– se uno dei coniugi è lontano o vi è un altro impedimento all’amministrazione congiunta e non vi è una procura risultante ad atto pubblico o scrittura privata autenticata, l’altro coniuge può compiere gli atti per i quali è richiesto il consenso di entrambi i coniugi previa autorizzazione del giudice, che può stabilire eventuali cautele.

COSTITUZIONE E CESSAZIONE

Il fondo patrimoniale, come anticipato, può essere realizzato da uno o da entrambi i coniugi e, anche, da un terzo soggetto. La costituzione è effettuata mediante:

– atto tra vivi: in questa ipotesi si versa all’interno delle convenzioni matrimoniali (art. 162 c.c.) e, pertanto, la forma da attribuire al negozio istitutivo è quella dell’atto pubblico. Se la costituzione avviene da parte del terzo, la realizzazione del fondo si perfeziona con l’accettazione dei coniugi che può essere fatta con atto pubblico posteriore;

– disposizione testamentaria: in questo caso solo il terzo ha la possibilità di ricorrere a questa modalità di costituzione del fondo che avviene mediante l’istituzione di erede (in particolare, si tratterebbe di una istituzione di erede ex re certa), oppure con un legato. Resta inteso che l’attribuzione patrimoniale può avvenire solamente nei limiti della quota disponibile di eredità.

Non essendo previsti limiti temporali per la costituzione del fondo, è possibile che questo venga costituito anche in costanza di matrimonio.

La legge individua, invece, delle specifiche ipotesi di cessazione del fondo patrimoniale (art. 171 c.c.). Esso, infatti, termina in seguito:

– all’annullamento del matrimonio;

– alla declaratoria di nullità in caso di matrimonio putativo;

– allo scioglimento del matrimonio;

– alla cessazione degli effetti civili del matrimonio.

Attenzione: La separazione personale tra coniugi non determina la cessazione del fondo patrimoniale.

Nell’ipotesi di cessazione del fondo patrimoniale in assenza di prole, si applicano le disposizioni dettate per lo scioglimento della comunione legale (art. 191-197 C.c).

Attenzione: In presenza di figli minori il fondo dura sino al compimento della maggiore età dell’ultimo figlio. In tali casi, però, su istanza di chi vi abbia interesse, il giudice può dettare le norme per l’amministrazione del fondo nonché attribuire ai figli il godimento o la proprietà di una quota dei beni del fondo, una volta valutate le condizioni economiche dei genitori e dei figli e ogni altra circostanza rilevante (art. 171 c.c.).

Per quanto concerne i vincoli che derivano dalla costituzione di un fondo patrimoniale, la disposizione civilistica prevede che, in assenza di specifica pattuizione contenuta nell’atto istitutivo, non sia possibile alienare, ipotecare, dare in pegno o comunque vincolare i beni oggetto del fondo patrimoniale (art. 169 c.c.). Qualora, però, vi sia la presenza di figli minori, per il compimento dei citati atti dispositivi è sempre necessaria l’autorizzazione del giudice.

Attenzione: Tale procedimento rientra tra quelli della volontaria giurisdizione i quali si svolgono in camera di consiglio. La norma, inoltre, impone che il giudice adotti il provvedimento di autorizzazione a condizione che si tratti di un caso di necessità o utilità evidente.

TUTELA

La tutela che offre il fondo patrimoniale è disciplinata dall’art. 170 c.c.. La norma prevede che non si possano compiere esecuzioni sui beni oggetto del fondo e sui frutti di essi per i “debiti che il creditore conosceva essere stati contratti per scopi estranei ai bisogni della famiglia”.

Attenzione: La consapevolezza che il creditore fosse a conoscenza che il debito era stato contratto per scopi estranei alla famiglia deve sussistere al momento del perfezionamento dell’obbligazione. La relativa prova deve essere fornita da chi si oppone all’esecuzione e può essere prodotta anche mediante il ricorso a presunzioni semplici a condizione, però, che, ai sensi dell’art. 2729 c.c., esse siano:

– gravi: la gravità consiste nell’elevato grado di attendibilità della presunzione. Per dirsi soddisfatto tale requisito, è sufficiente che il grado di probabilità in base al quale il fatto ignoto possa derivare dal fatto noto sia superiore al grado di probabilità per cui il fatto ignoto non possa derivare dal fatto noto;

– precise: si tratta di un requisito che mira ad assicurare la non equivocità della presunzione. In base a questa caratteristica devono essere considerati fallaci quei ragionamenti presuntivi dai quali si traggano conclusioni contraddittorie e non riferibili al fatto da provare in modo univoco;

– concordanti: il requisito della concordanza è il più controverso. L’interpretazione più diffusa legge nella norma la necessità che sulla medesima conclusione convergano una pluralità di presunzioni semplici, con ciò escludendo la possibilità di giustificare il ragionamento deduttivo laddove esso si basi su di una sola inferenza.

OBBLIGAZIONI PER LE QUALI I CREDITORI POSSONO SODDISFARSI AGGREDENDO IL FONDO PATRIMONIALE

Una volta chiarito per quali obbligazioni i beni del fondo patrimoniale non offrono alcuna garanzia, è opportuno delineare, invece, quali sono le obbligazioni per le quali i creditori possono soddisfarsi aggredendo il fondo patrimoniale.

Si tratta, ragionando a contrario, di tutte quelle obbligazioni assunte nell’interesse della famiglia. Volendo esemplificare, esse sono quelle che mirano a soddisfare :

– esigenze di mantenimento dei coniugi e dei figli minori;

– altre obbligazioni contratte per la stessa gestione del fondo: in questo caso, però, anche queste ultime devono essere assunte nell’interesse della famiglia, ossia devono essere destinate alla conservazione dei beni vincolati e alle esigenze che per tale conservazione possano sorgere.

Attenzione: La giurisprudenza prevalente ammette l’esperibilità dell’azione revocatoria ai sensi dell’art. 2901 c.c. nei confronti dell’atto di costituzione del fondo patrimoniale qualora ricorrano i presupposti previsti dalla norma. La Cassazione, infatti, ha avuto modo di chiarire che “Il negozio costitutivo del fondo patrimoniale, anche quando proviene da entrambi i coniugi, è atto a titolo gratuito, che può essere dichiarato inefficace nei confronti dei creditori a mezzo di azione revocatoria ordinaria” (Sentenza Cassazione Civile 17 gennaio 2007, n. 966). La finalità di questa apertura è quella di tutelare gli interessi dei creditori che possono essere pregiudicati dal compimento di un atto volto a sottrarre determinati beni dal patrimonio personale dei coniugi.

Fondo patrimoniale e tributi

Dopo aver ricostruito per sommi capi la disciplina civilistica dell’istituto in esame, si può procedere ad affrontare la parte relativa al trattamento tributario del fondo patrimoniale.

Per una più chiara trattazione si tratteranno distintamente il regime tributario relativo all’imposizione diretta e il regime tributario relativo all’imposizione indiretta. Per ciascuno dei suddetti regimi, inoltre, si opererà la distinzione per l’ipotesi in cui il fondo patrimoniale sia costituito da soggetti non imprenditori da quella in cui entrambi i coniugi (o almeno uno di essi) sia un imprenditore.

In conclusione, si riepilogheranno in una tabella riassuntiva le imposte indirette da pagare con la relativa quantificazione (ove possibile).

LE IMPOSTE DIRETTE

La prima forma impositiva diretta gravante sul fondo patrimoniale (o, per meglio dire, sui beni conferiti nel fondo patrimoniale) è, ovviamente, l’imposta sul reddito delle persone fisiche.

Ai sensi dell’art. 4, c. 1, lett. b), D.P.R. 22 dicembre 1986, n. 917, “i redditi dei beni che formano oggetto del fondo patrimoniale di cui agli artt. 167 e seguenti del codice civile sono imputati per metà del loro ammontare netto a ciascuno dei coniugi”.

L’imposizione diretta nel fondo patrimoniale costituito da coniugi non imprenditori

Attenzione: Qualora il fondo patrimoniale sia costituito da soggetti non imprenditori, qualunque sia la tipologia di bene conferito nel fondo, l’operazione è fiscalmente neutrale.

Come detto, secondo quanto previsto dalla norma, i redditi derivanti da immobili o beni mobili registrati conferiti nel fondo patrimoniale sono imputati per metà del loro ammontare netto a ciascun coniuge. Di seguito alcuni esempi:

– i coniugi costituiscono un fondo patrimoniale mediante il conferimento di un immobile locato. In questa ipotesi, il reddito derivante da tale immobile (costituito dalla maggiore somma tra il canone di locazione al netto della deduzione forfettaria del 5% e il reddito medio ordinario) è imputato per il 50% a ciascun coniuge che dovrà, pertanto, indicarlo nella propria dichiarazione dei redditi nel quadro dedicato ai redditi fondiari;

– nel caso di vendita di un immobile conferito nel fondo patrimoniale, l’eventuale plusvalenza realizzata sarà imputata per metà a ciascun coniuge e tale importo dovrà essere dichiarato nel quadro dedicato ai redditi diversi;

– qualora nel fondo patrimoniale sia conferito un bene mobile iscritto in un pubblico registro (per esempio un’automobile o un natante), l’eventuale reddito derivante da tale bene – si pensi, ancora, al canone di locazione – sarà imputato per metà a ciascun coniuge. Anche in tale ipotesi, il reddito dovrà essere dichiarato nel quadro relativo ai redditi diversi (art. 67, c. 1, lett. h), TUIR).

Merita di essere trattata separatamente l’imposizione reddituale gravante sulle partecipazioni sociali conferite nel fondo patrimoniale da parte di coniugi non imprenditori. Il principio dell’imputazione è lo stesso indicato in precedenza e, pertanto, gli utili derivanti dalle partecipazioni in società di capitali che formano oggetto del fondo patrimoniale sono imputati per metà del loro ammontare netto a ciascuno dei coniugi. Si possono quindi esemplificare le seguenti eventualità:

– gli utili derivanti da partecipazioni qualificate, a decorrere dal giorno in cui confluiscono nel fondo patrimoniale, concorrono a formare la base imponibile nella misura del 24,86% in capo a ciascun coniuge. Tale aliquota è desumibile dal combinato disposto degli artt. 4, c. 1, lett. b) e 47, TUIR e dall’art. 1, D.M. 2 aprile 2008;

Attenzione: Tale aliquota è ordinariamente stabilita nella misura del 49,72%. Tuttavia, per effetto della dimidiazione prevista dal citato art. 4, TUIR ciascun congiuge sconterà l’aliquota dimezzata nella misura su indicata.

– per quanto concerne gli utili derivanti da partecipazioni non qualificate, essi sono soggetti a ritenuta a titolo di imposta pari al 12,50%, ai sensi dell’art. 27, c. 1, D.P.R. 29 settembre 1973, n. 600;

– nel caso, invece, di cessione delle partecipazioni, il regime tributario è simile a quello esaminato in precedenza per le plusvalenze derivanti da cessione di immobili. L’eventuale plusvalenza, quindi, costituirà reddito diverso e sarà imputata in misura pari al 50% in capo a ciascun coniuge che la dovrà indicare nella propria dichiarazione dei redditi.

Attenzione: Tutte le esemplificazioni effettuate muovono dal presupposto che i beni conferiti nel fondo patrimoniale siano di proprietà di entrambi i coniugi. È bene evidenziare, però, che la disciplina tributaria non muta nemmeno nell’ipotesi in cui uno dei coniugi si riservi la proprietà esclusiva dei beni conferiti nel fondo ai sensi dell’art. 168, c. 1 c.c.. Infatti, l’art. 4, TUIR prescinde totalmente dalla proprietà del bene che produce il reddito e imputa quest’ultimo in misura eguale in capo a ciascun coniuge. Quanto ora esposto trova avvallo anche nella prassi dell’Agenzia delle Entrate che nella Circolare 4 giugno 2012, n. 20, in materia di cedolare secca sui canoni di locazione, ha precisato che il citato art. 4 del TUIR “stabilisce una disciplina specifica di imputazione dei redditi dei beni oggetto del fondo patrimoniale: in luogo della imputazione secondo le regole ordinarie, è previsto che il reddito sia attribuito ex lege in misura pari ad entrambi i coniugi, indipendentemente dalla circostanza che la costituzione del fondo sia avvenuta con il trasferimento del diritto di proprietà ovvero con la riserva di proprietà in capo all’originario proprietario, e quindi a prescindere dalla circostanza che ciascun coniuge sia titolare o meno di un diritto reale sul bene e dalla misura cui spetta detto diritto”.

L’imposizione diretta nel fondo patrimoniale costituito da coniugi di cui almeno uno sia imprenditore

Anche nell’ipotesi in cui uno o entrambi i coniugi che costituiscono il fondo patrimoniale siano imprenditori, trova applicazione la disciplina dettata dall’art. 4, TUIR in base alla quale i redditi derivanti dai beni oggetto del fondo patrimoniale sono imputati per metà del loro ammontare netto a ciascuno dei coniugi. Tuttavia, in queste ipotesi l’operazione non è fiscalmente neutrale e operano anche le particolari regole che disciplinano il reddito di impresa, contenute nel Titolo I, Capo VI, TUIR. Per tali motivi, procedendo ad una esemplificazione, si possono individuare le seguenti divergenze rispetto a quanto illustrato in precedenza:

– Fondo patrimoniale costituito da coniugi imprenditori mediante il conferimento di immobili o beni mobili iscritti in pubblici registri, rientranti nella categoria dei beni dell’impresa. Tale operazione implica che:

- per i beni merce: la destinazione del bene immobile ad uso personale comporta l’emersione di un ricavo, calcolato sulla base del valore normale del bene. Infatti, ai sensi dell’art. 57, TUIR “si comprende tra i ricavi di cui all’articolo 85 anche il valore normale dei beni ivi indicati destinati al consumo personale o familiare dell’imprenditore”;

- per i beni strumentali o comunque beni diversi da quelli di cui all’art. 85, c. 1, TUIR: la destinazione di un bene immobile ad uso personale comporta l’emersione di una plusvalenza, calcolata dalla differenza tra il valore normale del bene e il costo non ammortizzato dello stesso. Ciò si evince dal combinato disposto degli artt. 56, 58 c. 3, e 86, TUIR.

Attenzione: Nell’ipotesi in cui i coniugi decidano di cedere il bene immobile conferito nel fondo patrimoniale, la somma incassata per la vendita costituirebbe una plusvalenza e va imputata per il 50% in capo a ciascuno dei coniugi.

Come anticipato, i redditi derivanti dai beni su indicati, vengono imputati per metà del loro ammontare netto a ciascuno dei coniugi, in questo caso, però, secondo le regole che disciplinano la determinazione del reddito di impresa per le persone fisiche che detengono immobili o beni mobili iscritti nei pubblici registri nell’ambito della loro attività. Si pensi al caso in cui l’imprenditore edile costruisca una abitazione, la conferisca nel fondo patrimoniale e successivamente la conceda in locazione.

– Fondo patrimoniale costituito da coniugi imprenditori mediante il conferimento di partecipazioni in società di capitali. Tale operazione implica che:

- il conferimento di partecipazioni iscritte nel bilancio dell’impresa alla voce “attivo circolante” costituisce, in base al combinato disposto degli artt. 56 e 85, c. 2, TUIR, un ricavo calcolato sulla base del valore normale della partecipazione. Tale valore normale è determinato nel seguente modo:

- per le azioni, obbligazioni e altri titoli negoziati in mercati regolamentati italiani o esteri, in base alla media aritmetica dei prezzi rilevati nell’ultimo mese;

- per le altre azioni, per le quote di società non azionarie in proporzione al valore del patrimonio netto della società o ente, ovvero, per le società o enti di nuova costituzione, all’ammontare complessivo dei conferimenti;

- per le obbligazioni e gli altri titoli diversi da quelli indicati alle lettere a) e b), comparativamente al valore normale dei titoli aventi analoghe caratteristiche negoziati in mercati regolamentati italiani o esteri e, in mancanza, in base ad altri elementi determinabili in modo obiettivo.

La disciplina ora esposta è contenuta nell’art. 9, c. 4, TUIR.

- ii. il conferimento di partecipazioni iscritte in bilancio tra le immobilizzazioni finanziarie e che non soddisfino i requisiti previsti per le plusvalenze esenti, costituiscono una plusvalenza da calcolarsi sulla base della differenza tra il valore normale e il costo dei beni, ai sensi del combinato disposto degli artt. 56 e 86, c. 1, lett. c), TUIR.

Attenzione: Le plusvalenze esenti (o participation exemption) sono disciplinate dall’art. 87, TUIR, il quale recita: “Non concorrono alla formazione del reddito imponibile in quanto esenti nella misura del 95 per cento le plusvalenze realizzate e determinate ai sensi dell’articolo 86, commi 1, 2 e 3, relativamente ad azioni o quote di partecipazioni in società ed enti indicati nell’articolo 5, escluse le società semplici e gli enti alle stesse equiparate, e nell’articolo 73, comprese quelle non rappresentate da titoli, con i seguenti requisiti:

a) ininterrotto possesso dal primo giorno del dodicesimo mese precedente quello dell’avvenuta cessione considerando cedute per prime le azioni o quote acquisite in data più recente;

b) classificazione nella categoria delle immobilizzazioni finanziarie nel primo bilancio chiuso durante il periodo di possesso;

c) residenza fiscale della società partecipata in uno Stato o territorio diverso da quelli a regime fiscale privilegiato di cui al decreto ministeriale emanato ai sensi dell’articolo 167, comma 4, o, alternativamente, l’avvenuta dimostrazione, a seguito dell’esercizio dell’interpello secondo le modalità del comma 5, lettera b), dello stesso articolo 167, che dalle partecipazioni non sia stato conseguito, sin dall’inizio del periodo di possesso, l’effetto di localizzare i redditi in Stati o territori in cui sono sottoposti a regimi fiscali privilegiati di cui al predetto decreto ministeriale;

d) esercizio da parte della società partecipata di un’impresa commerciale secondo la definizione di cui all’articolo 55. Senza possibilità di prova contraria si presume che questo requisito non sussista relativamente alle partecipazioni in società il cui valore del patrimonio è prevalentemente costituito da beni immobili diversi dagli immobili alla cui produzione o al cui scambio è effettivamente diretta l’attività dell’impresa, dagli impianti e dai fabbricati utilizzati direttamente nell’esercizio d’impresa. Si considerano direttamente utilizzati nell’esercizio d’impresa gli immobili concessi in locazione finanziaria e i terreni su cui la società partecipata svolge l’attività agricola”.

Tutti questi requisiti, ai sensi del secondo comma della norma citata, devono sussistere ininterrottamente, al momento del realizzo, almeno dall’inizio del terzo periodo d’imposta anteriore al realizzo stesso.

Quanto sinora esposto concerne il regime tributario relativo al conferimento di partecipazioni sociali all’interno del fondo patrimoniale. Occorre ora esaminare il trattamento che la legge fiscale riserva agli utili derivanti dalle partecipazioni in società di capitali che formano oggetto di fondo patrimoniale.

Anche in questo caso, ai sensi dell’art. 4, c. 1, lettera b), TUIR, gli utili derivanti dalle citate partecipazioni sono imputati per metà del loro ammontare netto a ciascuno dei coniugi. Da ciò si desume che:

– gli utili derivanti da partecipazioni qualificate concorrono a formare la base imponibile nella misura del 24,86% in capo a ciascun coniuge, nell’esercizio in cui sono percepiti. Tale aliquota è desumibile dal combinato disposto degli artt. 4, c. 1, lett. b) e 59, TUIR e dall’art. 1, D.M. 2 aprile 2008;

Attenzione: Tale aliquota è ordinariamente stabilita nella misura del 49,72%. Tuttavia, per effetto della dimidiazione prevista dal citato art. 4, TUIR ciascun congiuge sconterà l’aliquota dimezzata nella misura su indicata.

– per quanto concerne gli utili derivanti da partecipazioni non qualificate, essi sono soggetti a ritenuta a titolo di imposta pari al 12,50%, ai sensi dell’art. 27, c. 1, D.P.R. 29 settembre 1973, n. 600.

– nel caso, invece, di cessione delle partecipazioni, il regime tributario è simile a quello esaminato in precedenza per le plusvalenze derivanti da cessione di immobili. L’eventuale plusvalenza, quindi, costituirà reddito diverso e sarà imputata in misura pari al 50% in capo a ciascun coniuge che la dovrà indicare nella propria dichiarazione dei redditi.

Occorre ora esaminare la disciplina operante nelle ipotesi di cessazione del fondo patrimoniale ai sensi dell’art. 171 C.c.. La normativa tributaria è contenuta sempre nel succitato art. 4, TUIR. La legge prevede che i redditi dei beni che rimangono destinati al fondo vengono imputati per l’intero ammontare al coniuge superstite o a quello cui sia stata esclusivamente attribuita l’amministrazione del fondo.

Attenzione: La norma ora citata si applica tanto ai coniugi non imprenditori quanto ai coniugi di cui almeno uno sia imprenditore, non essendo prevista alcuna differenza sulla base delle qualifiche soggettive.

Fondo patrimoniale e imposta municipale propria.

Qualora nel fondo patrimoniale vengano conferiti beni immobili, vi è una seconda forma impositiva da prendere in considerazione: si tratta dell’imposta municipale propria di cui agli artt. 8 e 9, D. Lgs. 14 marzo 2011, n. 23 e art. 13, D.L. 6 dicembre 2011, n. 201, convertito con modificazioni dalla L. 22 dicembre 2011, n. 214.

La disciplina della nuova forma impositiva sugli immobili (che, si rammenta, è sostitutiva dell’IRPEF sui redditi fondiari e relative addizionali e dell’imposta comunale sugli immobili, in relazione ai beni immobili non locati), individua quale presupposto del tributo il possesso di beni immobili e attribuisce la soggettività passiva al proprietario del bene o al titolare di altro diritto reale sullo stesso. Nel caso di locazione finanziaria o concessione demaniale, la soggettività passiva è attribuita rispettivamente al locatario e al concessionario.

È possibile esemplificare le regole che disciplinano la soggettività passiva del tributo municipale qualora i beni immobili vengano conferiti nel fondo patrimoniale:

– la regola generale dettata dall’art. 168 c.c. prevede che la proprietà dei beni immobili costituenti il fondo patrimoniale spetti ad entrambi i coniugi. In tale ipotesi, quindi, l’imposta municipale propria sarà pagata dai coniugi in ragione della quota di possesso spettante a ciascuno;

– la disciplina civilistica, tuttavia, consente al coniuge (o al terzo) di riservarsi la proprietà del bene conferito nel fondo patrimoniale. In questa ipotesi, egli resterà l’unico soggetto passivo del tributo municipale;

– una terza possibilità è quella per cui il coniuge (o il terzo) che conferisce l’immobile nel fondo patrimoniale costituisca su di esso, e in favore del proprio consorte, un diritto reale di godimento (come per l’esempio l’usufrutto). In queste ipotesi, la soggettività passiva passa dal titolare del diritto di proprietà in capo al titolare del diritto di usufrutto, il quale sarà l’unico soggetto tenuto al pagamento del tributo.

Da quanto detto si evince un potenziale contrasto tra i princìpi dettati in materia di imposte sul reddito e quelli sulla soggettività passiva ai fini IMU. Un’esemplificazione può aiutare a delineare la problematica.

Si supponga che uno dei coniugi sia proprietario di un fabbricato diverso da quello adibito ad abitazione principale. Si supponga, altresì, che tale immobile venga conferito nel fondo patrimoniale ma che il coniuge si riservi l’intera proprietà dello stesso. Infine, si assuma che tale immobile non sia concesso in locazione.

Prendendo in considerazione la disciplina dettata in materia di imposte sui redditi, astrattamente, i due coniugi dovrebbero dichiarare il reddito fondiario di tale immobile in ragione del 50% ciascuno.

Con l’introduzione dell’imposta municipale propria, tuttavia, la questione muta radicalmente. Il tributo municipale, infatti, è sostitutivo dell’IRPEF sui redditi fondiari e, pertanto, il coniuge che si è riservato la proprietà sarà l’unico tenuto al pagamento dell’imposta con la conseguenza che l’altro coniuge non dovrà dichiarare la quota di reddito fondiario di propria spettanza.

Ovviamente, nel caso inverso in cui il coniuge si sia riservato la proprietà, ma abbia, altresì, costituito un diritto reale di godimento in favore dell’altro coniuge, solo questi sarà tenuto a pagare il tributo municipale (sostitutivo anche dell’IRPEF sul reddito fondiario) e il consorte che ha conferito il bene andrà esente da imposizione sul reddito fondiario del bene.

LE IMPOSTE INDIRETTE NEL FONDO PATRIMONIALE AVENTE AD OGGETTO BENI IMMOBILI

Per quanto riguarda, infine, l’imposizione indiretta di un fondo patrimoniale che abbia ad oggetto beni immobili, i tributi da considerare sono:

– imposta di registro: questa si applica per la registrazione (obbligatoria o volontaria) dell’atto con cui viene trasferita la proprietà del bene. La disciplina del tributo è contenuta nel D.P.R. 26 aprile 1986, n. 131. È opportuno ricordare che, ai sensi dell’art. 25 del decreto appena citato, esiste il principio di alternatività tra imposta di registro e imposta sulle donazioni e successioni, pertanto ove si applica quest’ultima non è dovuta l’imposta di registro;

– imposta sulle donazioni e sulle successioni: il presupposto è il trasferimento di beni e diritti a titolo gratuito mediante atti inter vivos o mortis causa. La disciplina è contenuta nel D. Lgs. 31 ottobre 1990, n. 346. Questa imposta, tuttavia, è dovuta qualora le attribuzioni effettuate siano di valore superiore ad € 1.000.000,00. In questi casi, sulla somma eccedente tale soglia si applica l’imposta con un’aliquota del 4%, se l’atto di disposizione è effettuato in favore del coniuge o di altri parenti in linea retta. Quanto ora riportato è stato precisato dall’Agenzia delle Entrate nella Circolare 7 ottobre 2011, n. 44.

Attenzione: L’Amministrazione ha avuto modo di chiarire, altresì, che qualora nel fondo patrimoniale siano conferiti beni immobili mediante atti di liberalità il cui valore sia inferiore alla soglia di € 1.000.000,00, non è comunque dovuta nemmeno l’imposta di registro in misura fissa, superando in questo modo quanto contrariamente stabilito con Circolare 22 gennaio 2008, n. 3.

– imposte ipotecaria e catastale: queste due forme impositive sono previste dal D. Lgs. 31 ottobre 1990, n. 347. Il presupposto dell’imposta ipotecaria è dato dal compimento delle formalità di trascrizione, iscrizione, rinnovazione e annotazione eseguite nei pubblici registri immobiliari, in forza di atti di compravendita, donazione, successione, iscrizioni ipotecarie e costituzioni di usufrutto o altri diritti reali. L’imposta catastale, invece, ha quale presupposto la realizzazione delle volture catastali da effettuarsi in caso di atti di compravendita, donazione, successione.

Tabella riepilogativa delle imposte indirette gravanti sulla costituzione di un fondo patrimoniale mediante il conferimento di beni immobili

Per richiedere la consulenza, scrivi alla redazione