A partire dal 1° gennaio 2012 è entrato in vigore il regime dei nuovi minimi così come regolamentato dall’art. 27 del D.L. n. 198/2011 e dal provvedimento del direttore dell’Agenzia delle Entrate n. 185825.2011.

Questo regime, come espressamente riferito nella rubricazione della disposizione di legge, è stato introdotto dal Legislatore in favore dell’imprenditoria giovanile e dei lavoratori in mobilità.

I soggetti rientranti in tale regime applicano un’imposta sostitutiva del 5% delle imposte sui redditi – irpef e irap – vantaggiosa rispetto non soltanto rispetto alla tassazione progressiva Irpef ma anche rispetto alla semplice ritenuta d’acconto dei professionisti del 20% la quale, nel regime dei vecchi minimi, comportava la chiusura delle dichiarazioni generalmente con un credito d’imposta.

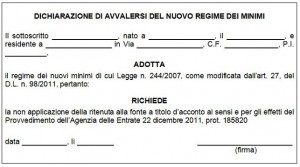

Sempre con il Provvedimento n. 185820/2011 il Direttore dell’Agenzia delle Entrate ha stabilito che dal 2012 i ricavi e i compensi dei contribuenti minimi non saranno più assoggettati a ritenuta d’acconto da parte dei sostituti d’imposta.

A tal fine, i percettori devono rilasciare una dichiarazione dalla quale risulti che il reddito in questione è soggetto a imposta sostitutiva.

I requisiti

I requisiti per accedere al nuovo regime sono sostanzialmente quelli stabiliti per accedere al regime dei “vecchi minimi” e più precisamente le persone fisiche le quali nell’anno solare precedente:

– hanno conseguito ricavi ovvero hanno percepito compensi, ragguagliati ad anno, non superiori a € 30.000;

– non hanno effettuato cessioni all’esportazione;

– non hanno sostenuto spese per dipendenti o collaboratori;

– nel triennio solare precedente non hanno effettuato acquisti di beni strumentali – anche mediante contratti di locazione o appalto – per un ammontare complessivo superiore a € 15.000;

– non si avvalgono di regimi speciali ai fini dell’imposta sul valore aggiunto;

– sono soggetti residenti;

– non effettuano in via esclusiva o prevalente cessioni di fabbricati o porzioni di fabbricato, di terreni edificabili e di mezzi nuovi di trasporto;

– non partecipano a società di persone o associazioni di cui all’articolo 5 del citato testo unico di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, ovvero a società a responsabilità limitata di cui all’articolo 116 del medesimo testo unico.

In sostanza, i soggetti che hanno per così dire i requisiti “dei vecchi minimi” accedono naturalmente al nuovo regime di cui all’art. 27 citato.

I nuovi requisiti, ulteriori rispetto a quelli propri del precedente regime, sono:

a) il contribuente non abbia esercitato, nei tre anni precedenti l’inizio dell’attività di cui al comma 1, attività artistica, professionale ovvero d’impresa, anche in forma associata o familiare;

b) l’attività da esercitare non costituisca, in nessun modo, mera prosecuzione di altra attività precedentemente svolta sotto forma di lavoro dipendente o autonomo, escluso il caso in cui l’attività precedentemente svolta consista nel periodo di pratica obbligatoria ai fini dell’esercizio di arti o professioni;

c) qualora venga proseguita un’attività d’impresa svolta in precedenza da altro soggetto, l’ammontare dei relativi ricavi, realizzati nel periodo d’imposta precedente quello di riconoscimento del predetto beneficio, non sia superiore a 30.000 euro.

L’attività non deve essere la prosecuzione di un’attività precedentemente svolta in forma di lavoro dipendente.

Gli aspetti amministrativi

I soggetti che si avvalgono del regime dei nuovi minimi sono esonerati:

– dalla registrazione e tenuta delle scritture contabili rilevanti ai fini delle imposte sui redditi, irap e sul valore aggiunto;

– dalla tenuta del registro dei beni ammortizzabili se in grado di fornire all’Amministrazione Finanzia i dati in esso indicati;

– liquidazioni e versamenti periodici dell’Iva;

– versamento annuale dell’acconto Iva;

– presentazione della dichiarazione Irap e versamento della relativa imposta;

– dalla compilazione degli studi di settore.

Rimangono gli obblighi di:

– fatturazione e certificazione dei corrispettivi;

– conservare le fatture emesse e ricevute;

– compilare e trasmettere la comunicazione annuale dati Iva qualora ne ricorrano i presupposti;

– presentazione delle dichiarazioni annuali;

– versamento dell’acconto e del saldo dell’imposta sul reddito delle persone fisiche e delle relative addizionali;

– compilazione dello spesometro/elenco clienti fornitori;

– comunicazione di scambi con Paesi Black List.

Attenzione

Qualora i “vecchi minimi” non abbiano i requisiti per accedere al nuovo regime agevolato, potranno optare dal 2012 per il regime contabile ordinario o per la contabilità semplificata.

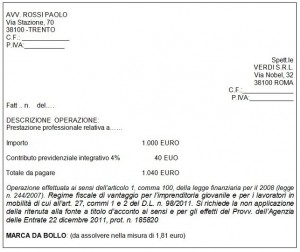

La fattura

I soggetti che si avvalgono del regime di “nuovi minimi”:

– non devono esporre l’Iva in fattura

– la fattura deve contenere la seguente dicitura.

“Operazione senza applicazione dell’Iva ai sensi dell’art. 1 comma 100 della L. 244/2007. Regime fiscale di vantaggio per l’imprenditoria giovanile e per i lavoratori in mobilità ex art. 27 commi 1 e 2 del D.l. 98/2011. Si richiede la non applicazione della ritenuta alla fonte a titolo d’acconto come previsto dal Provvedimento dell’Agenzia delle Entrate 22.12.2011 prot. 185820.”

– vi è l’obbligo di applicare l’imposta di bollo sull’originale della fattura se d’importo superiore ad € 77,47 mentre sono esenti dall’imposta di bollo le fatture riguardanti gli acquisti intracomunitari e per la quali il contribuente minimo assume la veste di debitore di imposta;

– in caso di cessione di beni nei confronti di un soggetto di un altro Stato UE la cessione costituisce una cessione in regime dei minimi e non una cessione intracomunitaria.

Di seguito un esempio di fattura.

Regime “semplificato”

I contribuenti che attualmente si trovano nel regime dei minimi e che dal 1° gennaio 2012, pur continuando ad avere i vecchi requisiti previsti, non soddisferanno anche le nuove condizioni richieste per l’accesso, sono assoggettati ad un regime alternativo, detto “semplificato”, il quale, nonostante la perdita del beneficio dell’imposta sostitutiva al 5%, l’obbligo di addebito dell’Iva in fattura e l’applicabilità degli studi di settore, prevede ancora l’esenzione Irap e l’esonero dagli obblighi di registrazione e tenuta delle scritture contabili rilevanti ai fini delle imposte dirette e ai fini Iva, oltre che ai fini della liquidazione dei versamenti periodici dell’Iva.

Attenzione: tali contribuenti possono optare per il regime ordinario e l’opzione ha validità per un triennio. L’opzione va comunicata con la prima dichiarazione dei redditi successiva alla scelta effettuata. Trascorso il triennio l’opzione rimane valida per ciascun anno successivo fintanto rimane la concreta applicazione del regime semplificato.

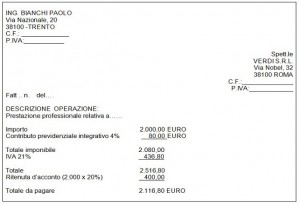

In sostanza, i contribuenti che hanno abbandonato il regime dei minimi utilizzato fino al 2011, per adottare, a partire dal 2012, il regime dei “semplificato” introdotto dall’art 27, comma 3, del D.L. n. 98/2011, devono seguire le seguenti regole di fatturazione.

In fattura si dovrà:

– indicare l’imposta con il valore aggiunto ai sensi dell’aliquota stabilita;

– eliminare la dicitura “operazione effettuata ai sensi dell’art. 1, comma 100, della legge finanziaria per il 2008”;

– la ritenuta d’acconto in quanto prestazione soggetta a ritenuta ai sensi della disciplina ordinaria.

Coloro i quali accedono al regime “semplificato” sono soggetti alla compilazione degli studi di settore. L’eventuale adeguamento agli studi ai ricavi o compensi determinati sulla base degli studi di settore o parametri non rileva ai fini dell’individuazione del limite relativo all’ammontare dei ricavi o compensi conseguiti.

Forfettino

Una precisazione in merito al regime fiscale cosiddetto forfettino, art. 13 della legge n. 388/2000.

In proposito non vi è stata una abrogazione specifica in merito a tale regime fiscale il quale stabilisce per i primi tre periodi di imposta dall’inizio dell’attività una tassazione Irpef mediante imposta sostitutiva del 10%.

L’orientamento prevalente, anche se non confermato ufficialmente dall’Amministrazione Finanziaria, ritiene ancora in vigore tale regime.

Di seguito si propone una sintesi riepilogativa dei regimi Iva e ritenute d’acconto dei citati regimi contabili/fiscali.

Sintesi regime Iva

|

Regime Iva e dei relativi versamenti |

||

|

Regime nuove iniziative produttive |

Regime dei minimi |

Regime “semplificato” |

|

Iva dovuta |

Iva non dovuta |

Iva dovuta |

Sintesi regime ritenute d’acconto

|

Ritenuta d’acconto |

||

|

Regime nuove iniziative produttive |

Regime dei minimi |

Regime “semplificato” |

|

No |

No |

Si |

Precisazioni importanti

a) coloro che hanno iniziato l’attività prima del 2008 sono esclusi dal regime dei “nuovi minimi”;

b) i contribuenti che hanno iniziato l’attività dal 1° gennaio 2008 in poi, possono accedere dal 2012 al regime dei “nuovi minimi” a prescindere dal regime contabile adottato fino al 2011;

c) l’accesso al regime dei “nuovi minimi” è consentito anche se nel triennio precedente l’inizio dell’attività era stata aperta una Partiva Iva rimasta inattiva;

d) i vecchi requisiti di accesso al regime dei “vecchi minimi”, quelli previsti dal testo della Finanziaria 2008, permangono in aggiunta ai requisiti richiesti dalla nuova normativa;

e) per “mera prosecuzione” di altra attività precedentemente svolta come causa ostativa per l’accesso al regime dei minimi si deve intendere quell’attività svolta:

– con gli stessi beni dell’attività precedente;

– nello stesso luogo;

– nei confronti degli stessi clienti;

f) il limite di età di 35 anni posto dalla nuova normativa riguarda solo coloro che intendono permanere nel regime dei minimi oltre i 5 anni previsti.

Per richiedere la consulenza, scrivi alla redazione